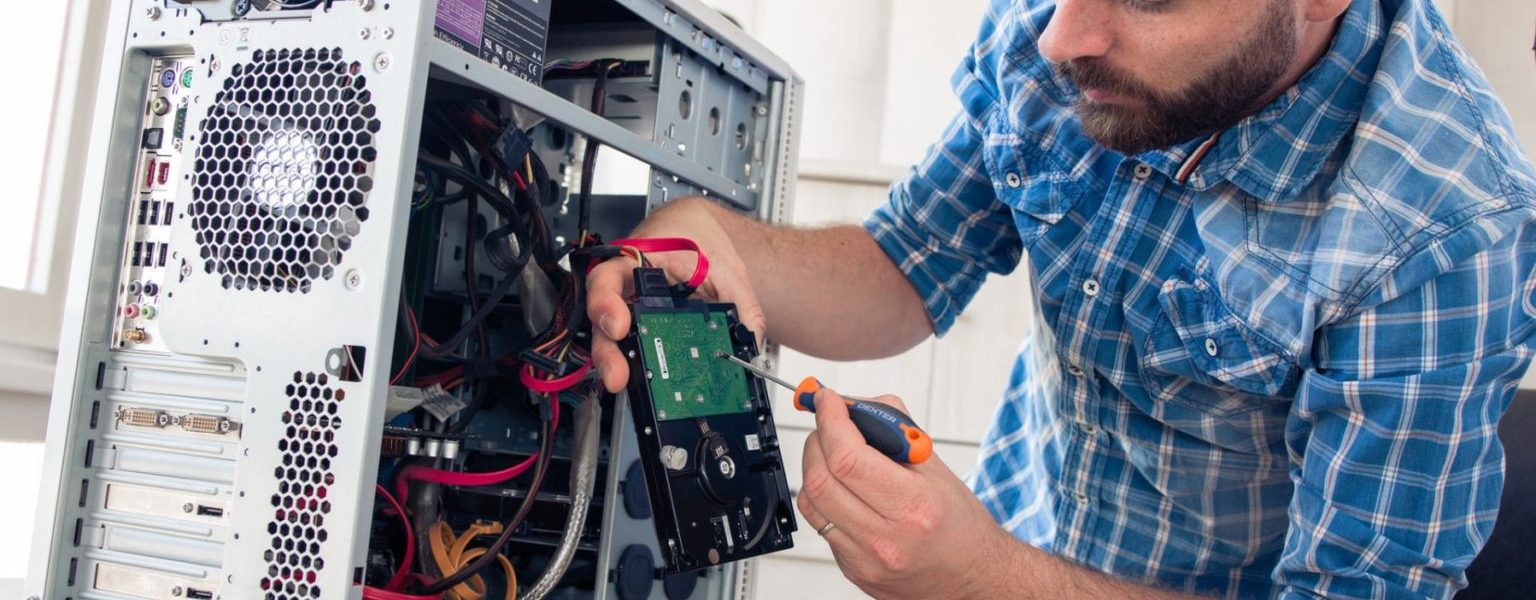

Разработка и сопровождение 1С в Москве от аутсорсинговой студии: ключевые преимущества профессионального подхода

Программное обеспечение 1С представляет собой мощный инструмент для автоматизации бизнес-процессов на предприятии. В условиях Москвы, где конкуренция среди бизнесов достигает высочайших уровней, качественная настройка, разработка […]

Читать далее